登录新浪财经APP 搜索【信披】查看更多考评等级厂家授权正品官网

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

界面新闻记者 | 尹靖霏 陈慧东

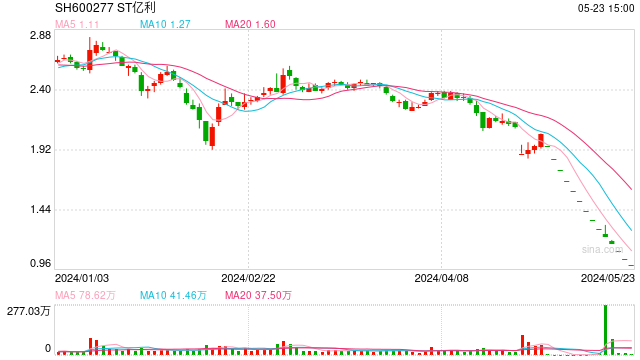

5月29日,ST亿利(维权)(600277.SH)再度跌停,报0.84元/股。将这家公司推至退市边缘的核心即是隐匿其后的集团财务公司。

界面新闻在《【深度】高存低贷,财务公司成上市公司隐秘的“资金黑洞”》揭密了集团财务公司隐秘玩法。在其背后,暗雷深藏。

根据界面新闻统计,在“输血”财务公司的33家民营上市公司中,多家上市公司资金取用已经受限。还有不少公司在对财务公司高存低贷的同时,本身已经负债高企,应收账款高悬,业务发展受阻,流动性风险暗藏。

一旦集团及关联财务公司暴雷,更会对相关上市公司带来不可估量的打击。

数位受访的市场人士对界面新闻表示,集团财务公司的设立和存在有其合法性和合理性。在此背景下,如何对其监管、防范财务公司成为集团资金占用的通道成为重中之重。

上市公司隐雷暗藏

财务公司隐秘玩法背后,对上市公司也是一颗暗雷。部分上市公司对关联财务公司高存低贷,沦为财务公司的融资工具,最直接的后果是企业发展受限。

以万向系为例,旗下4家上市公司均受到不同程度的拖累。2006年万向系入主承德露露(000848.SZ)。界面新闻发现,2021年承德露露就开始发布与关联财务公司开展存贷款业务的公告,即至少从2012年开始这家现金奶牛就开始“输血”给财务公司。2014年以来长达5年的时间中,承德露露没有切入新业务,没有进行投资并购。2022年末,因25亿存款放在股东控制的财务公司,承德露露收到深交所关注函。

2023年下半年“万向系”旗下押注到房地产的万向信托暴雷。万向系旗下另一家上市公司顺发恒业(000631.SZ)就曾被投资者质问,“贵司近几年来的转型如此举步维艰,是不是和万向信托暴雷有着千丝万缕的关系?万向信托爆雷,引发万向财务资金链紧张,最后导致贵司因缺乏资金而无法收购清洁能源资产,转型无限期搁置。”

最新的消息是,2024年4月监管认定万向信托多个产品信披违规。

再以最近暴雷的“东旭系”为例,东旭光电(维权)(000413.SZ)人员表示:“我们是制造型企业,现金流对于公司而言尤为重要,后续如果能取出来将用于公司的正常经营。从2019年集团和关联财务公司开始暴雷起,和以前相比公司业务处于低位运行状态,但仍保持正常经营”。

“东旭系”、ST亿利、“万向系”皆是因集团暗雷开始显现,外界才能发现其中隐匿的蛛丝马迹。然而,一眼望去,多数输血给关联财务公司的民营上市公司看似经营正常,背后已然隐藏了诸多风险。

其一,根据界面新闻统计,上市公司巨额资金存放在财务公司,公司本身却出现资产资金受限。

统计与制图:陈慧东,尹靖霏,数据来源:33家上市公司2023年年报

统计与制图:陈慧东,尹靖霏,数据来源:33家上市公司2023年年报

据界面新闻记者梳理,在上文33家上市公司中,截至2023年末,资产受限情况最为严重的为TCL科技(000100.SZ),受限资产的账面价值合计达1027.85亿元,东方集团(600811.SH)、正泰电器(601877.SH)、ST亿利的受限资产的账面价值也均超百亿元。

其中,TCL科技受限制资产中受限额度最高的为固定资产,价值为934.79亿元,受限原因为借款抵押物。 东方集团受限资产的账面价值合计275.84亿元,其中,最高额项目为长期股权投资169.93亿元,原因为质押借款;受限货币资金为5.57亿元,原因有借款及保函保证金、银行承兑汇票保证金。 正泰电器受限资产的账面价值合计192.4亿元,其中,最高额项目为存货项目,余额144.04亿元,受限原因为用于融资租赁借款;受限的货币资金余额6.79亿元,原因为保函保证金、银行汇票冻结保证金及其他限制用途。 ST亿利受限资产的账面价值合计131.34亿元,最高额项目为固定资产项目,余额64.13亿元,受限原因为短期借款、长期借款、融资租赁增信以热力及电力收益权质押;长期股权投资受限额为52.52亿元,原因为短期借款、长期借款抵押。其二,负债高企,应收账款高悬,上市公司资金链风险暗藏。

数据来源:choice,手工制图

数据来源:choice,手工制图

一家光伏领域上市公司高层表示,现在政策层面已经停止新增财务公司了,有些财务公司因为“占用”上市公司资金数额巨大,上市公司本身资金链紧绷,这就潜藏很大风险。

海亮股份主营业务为铜管、铜棒、铜箔等有色金属业务,属于重资产业务、2023年末存入关联财务公司的资金高达18.65亿元,贷款余额却为零。截至2023年末该公司资产负债率58.33%,其短期借款、1年内到期的非流动负债、长期借款和应付债券合计达183.25亿元,应收账款高达54亿元,2023年末经营性净现金流为-7.76亿元。 深圳华强(000062.SZ)2023年末将近4成资金,即12亿元存入集团财务公司,但其贷款余额却为零。该公司主营业务为电子元器件,现金流本就紧张。截至2023年末该公司资产负债率54.8%,其短期借款、1年内到期的非流动负债、长期借款合计达77.3亿元,应收账款高达近57亿元。主营业务也无法沉淀真金白银,2023年末经营性净现金流为-0.75亿元。 “海信系”也需警惕相关风险。截至2023年末海信家电的资产负债率高达70.59%,应收账款超92亿元。海信视像负债率44%,应收账款达46亿元。其他上市公司如TCL科技、宇通客车、奇安信-U(688561.SH)、伊泰B股等也需注意相关风险。

隐雷背后:多方或受牵连

金融律师高慧告诉界面新闻,财务公司商票开出去,是对供应链体系带来风险;同业拆借则是给金融机构带来压力。

相较于同业拆借,商票暴雷带来的供应链风险波及范围更广,程度更甚。

2024年5月11日,上海票据交易所票据信息披露平台发布《截至2024年4月30日承兑人逾期名单》。消息显示,2023年11月1日至2024年4月30日,发生3次以上票据逾期,且月末有逾期余额或当月有票据逾期行为发生的承兑人数量为1547家。

商业承兑汇票隐藏的最大风险是,外界并不了解集团财务公司开具了多少虚假的无真实贸易背景的商票。

一位在银行工作的人士表示,财务公司之所以能开出巨额票据,是因为其具备银行的授信。“金融机构给非金融机构的贷款叫授信。财务公司要想开商票,银行要给其授信,即给其做背书。纸质商票一般的操作流程是企业到开户行去购买,然后企业可以根据自身需要在授信额度内随便开,到期兑付即可,只要企业不拒绝承兑,银行并不了解企业到底开了多少汇票。”

前述光伏上市公司高层补充:当然,也有上市公司超出授信额度虚开商票。

集团公司在对外商业交易中大量开具承兑票据,由集团财务公司承兑,最后票据违约,财务公司也难以脱身。近年来已经发生多起集团财务公司票据承兑问题,据2020年8月界面新闻报道,宁夏宝塔石化集团下属财务公司签发虚假票据近5万张,票面金额284.60亿元。至案发,未兑付银行承兑汇票27064张,未兑付金额约171亿元,供应链内的众多上下游企业遭殃。

“这波财务公司的暴雷起点始于2017年银行收贷,银行层面收缩银根,向财务公司收钱,财务公司却无钱可还,最终引发暴雷。”一家光伏上市公司高管对界面新闻称。

相较于承兑汇票暴雷带来的杀伤力和波及面,将同业拆借用作长期融资工具暗藏的风险也需警惕。

原首创证券研发部总经理王剑辉对界面新闻表示,在同业拆借市场,资金量大,流动性强,借钱容易,借短用长这是监管层明令禁止的,会有人铤而走险,但应该不是常见现象。

一家上市的城商行工作人员称,作为排名前10的城商行,他们和财务公司一般只做7天以内同业拆借,规模也只1亿元至几亿元,毕竟风险相对较大。他也表示,不排除有些中小银行尤其是地方村镇银行和其他小型的金融机构愿意搏一搏,和集团财务公司的同业拆借动力更强,以此赚得相关收益,但风险也暗藏其中。

对于银行的风险在于,银行每天需要满足一定的头寸,如果银行将资金同业拆借给财务公司出了问题,银行需要以更高的价格从其他同业机构拆借资金,以满足头寸的要求,会给银行带来一定的资金压力。前述上市的城商行工作人员表示。

不过王剑辉也指出,拆借市场都是短期资金,借短用长,即资金一定投入到了流动性很低的项目,等项目回本需要较长时间,但几个月后财务公司就要把资金还给银行,若还不上这就会造成信用崩溃,其关联客户和市场都会受到波及。如果通过同业拆借方式借短用长的资金体量很大,参与成员多,这就会出现一系列问题。

“东旭系”就曾采用过此种方式,不同的是通过控股银行拆借财务公司的资金。

东旭系通过控股的衡水银行,借用西王集团财务有限公司和新华联控股集团财务有限公司的同业拆借通道,向东旭集团财务有限公司变相提供13.7亿元的通道资金。2020年8月两家公司发函称:东旭集团财务公司收到的上述通道资金后,在东旭集团内部及其成员企业间使用,该通道资金实际债权人为衡水银行。 彼时业内人士称,东旭集团作为衡水银行的大股东,显然是利用了同业拆借的通道,绕开监管部门的相关规定,变相的给东旭集团进行融资。作为同业拆借通道资金提供方的西王集团财务公司及新华联(维权)控股集团财务公司,自然不愿意再趟这趟浑水。监管:财务公司风险化解进行时

当前,作为非银金融机构,财务公司已经成为一方重要的、不可忽视的金融力量。

根据金融监管总局的数据,截至2023年12月末,全国存续的财务公司共计241家。据中国财务公司协会统计,截至2022年末,全行业资产规模为8.89万亿元,其中总资产超过1000亿元的财务公司达到20家;涉及的行业包括交通运输、电力、石油化工、钢铁、机械制造、民生消费等17个行业。

被访的多位市场人士均认为,集团财务公司的设立和存在有其合法性、合理性。

原首创证券研发部总经理王剑辉对界面新闻表示,设立集团财务公司本意是提高集团内企业成员的资金使用效率,甚至创造额外收入,与之相比,外源融资可得性和成本均较高。但如果财务公司业务一旦过界就会催生一系列问题。

业内人士指出,财务公司的问题根源,在于集团母公司、大股东、实际控制人滥用股东地位,漠视财务公司的独立人格、权利,迳自将财务公司作为“第二财务部”。

不得不面对的现实是,因集团财务公司的存在并不违规,因此很难从根本上遏制相关顽疾。

其一,要从技术本身加强监管。王剑辉说,现实可操作的一大要点是要像监管银行一样监管集团财务公司。集团财务公司的运营应比照银行等金融公司,对其资本充足率的管理应一视同仁。

财务公司也要规范运作。原申万宏源首席宏观经济分析师,现长江养老保险股份有限公司研究所总经理李慧勇对界面新闻表示:由于集团财务公司是一体化资金使用,这就要对使用资金内部成员进行资信登记、保证其财务状况良好,否则易导致风险扩散。同时要对财务公司运作人员资金使用能力有要求,做好稳健、审慎、流动性管理。

其二,资本市场上信披要及时、充分、有效,相关风险交由市场自主判断。

当前的一个难点在于在上市公司与财务公司关联交易规模上,没有强制约束。有的上市公司将自身100%的资金存至关联财务公司,有的则存入一成或两成,其潜在的风险显著不同。

对于此,王剑辉说,不同企业的财务状况、资金情况不一样,很难做统一的规定,只能在信披层面把好关,将风险交于市场判断。这就引发了一个疑问,当前的信息约束是否足够?上市公司的相关披露又是否仅仅在走过场?

根据证券时报报道,监管部门对上市公司与财务公司关联交易的约束,主要体现在如下几点:第一,双方需要签署《金融服务协议》,约定上市公司在财务公司的存贷款规模、利率等,并且须获得上市公司股东大会表决通过; 第二,上市公司须在定期报告中持续披露涉及财务公司的关联交易情况,并出具风险持续评估报告,与定期报告同步披露; 第三,上市公司须披露与财务公司相关的风险处置预案。李慧勇表示,前述信息约束涉及授信规模、定期信披、追讨救急程序,信披要求已经足够,但信披质量很难求全责备。

其三,加强相关审计。

厦门大学会计学院教授黄世忠对界面新闻表示,从审计角度而言,因为上市公司人事、财务、经营均是独立的,如果以不对等方式,尤其是将发行股票募集的资金挪至财务公司,利率也非市场化利率,这会损害上市公司中小股东的利益。更有甚者,如果财务公司将上市公司资金挪用至他处,比如支持集团直接或间接从事房地产和其他高风险业务,形成暴雷,这就是严重侵害了上市公司中小股东权利的行为。从法律角度而言,这存在民事责任等相关法律责任。会计师审计所在审计之际,要充分关注这一问题,资金存放至关联财务公司,由此是否会带来财务风险和金融风险,是否存在挪用募资资金,改变募集资金用途的做法。

从监管角度而言,会计准则要求上市公司披露其关联交易是否正当的理由,关联交易条件是否正常,报告期期末究竟占用多少资金,是否存在坏账。这是监管部门和注册会计师的关注点。在特殊情况下,监管部门和审计机构完全有理由重点关注财务公司可能给上市公司带来的资金风险。

从监管趋势看,对集团财务公司不断从严监管、收紧口子是大趋势。

近年来,集团财务公司数量一直保持在200多家,且因暴雷、破产等原因有缩减的趋势。2024年1月吉林森林工业集团财务有限责任公司解散。据界面新闻记者不完全统计,2023年全年共有11家财务公司申请解散或者破产。

黄世忠说,当前成立新的集团财务公司门槛很高,近几年要批新的财务公司难度很大。有些集团企业是有正当理由成立集团财务公司,但有些企业则并非如此。也有被访人士称,当前已经不再新增新的集团财务公司。

在监管层面,对集团财务公司的监管在不断升级。

2022年10月,原中国银保监会(现国家金融监管总局)正式印发了新修订的《企业集团财务公司管理办法》,这是该办法实施16年后的一次重大修订,给财务公司发展提出了新的规范要求。财务公司的注册资本金大比例提高、票据承兑额度受到严格限制。

比如,将财务公司注册资本由1亿元调整至10亿元,新增“票据承兑余额不得超过资产总额的15%、承兑汇票保证金余额不得超过存款总额的10%、票据承兑和转贴现总额不得高于资本净额”。

2024年4月29日,金融监管总局发布《关于促进企业集团财务公司规范健康发展提升监管质效的指导意见》,再次强调严禁集团财务公司在同业市场上过度融资,防止异化为企业集团对外融资的通道和工具。

黄世忠最后补充,近几年国家强调防范地方债风险、金融风险和房地产风险。金融监管总局规范财务公司的行为,加强风险管控,这符合中央的精神,金融监管总局再怎么强调这一点也不为过。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察厂家授权正品官网